Ситуация: нужно ли в бухучете включить затраты на приобретение сертификата программы дополнительного сервиса в первоначальную стоимость оборудования? Организация оплатила программу дополнительного сервиса по обслуживанию оборудования сроком на два года.

Нет, не нужно.

Дело в том, что наличие сертификата программы дополнительного сервиса не обязательно при приобретении оборудования. Если, конечно, другие условия не согласованы в договоре. Приобретая сертификат программы дополнительного сервиса, организация заключает договор возмездного оказания услуг.

Предоставление услуг на основании такого сертификата рассматривают как оказание дополнительных услуг сверх установленных законодательством случаев гарантийного обслуживания. Это следует из положений пункта 2 статьи 432, пункта 1 статьи 433, статей 421, 470, 471, 779 Гражданского кодекса РФ и статьи 5 Закона от 7 февраля 1992 г. № 2300-1.

Таким образом, покупка сертификата - это отдельный вид расхода. Поэтому учитывать в бухучете затраты на его приобретение в составе первоначальной стоимости оборудования не нужно, несмотря на то что оплата дополнительного сервиса связана с приобретением данного основного средства (п. 8 ПБУ 6/01).

Стоимость программы дополнительного сервиса нужно равномерно отражать в расходах по обычным видам деятельности в течение срока действия сертификата.

При этом можно сделать такую проводку:

Дебет 20 (25, 26, 44...) Кредит 60 (76)

- учтены расходы на приобретение сертификата.

Такой порядок следует из положений пункта 18 ПБУ 10/99 и Инструкции к плану счетов.

Изменение первоначальной стоимости

Обычно однажды установленную первоначальную стоимость в процессе эксплуатации основного средства не изменяют. Есть только несколько отдельных случаев, когда это возможно. Так, изменение первоначальной стоимости основного средства допустимо при его достройке, дооборудовании, реконструкции, модернизации, частичной ликвидации и переоценке. Такой порядок следует из пункта 14 ПБУ 6/01.

Есть, правда, еще одна ситуация, когда первоначальную стоимость основного средства придется скорректировать. Поступить так придется, если изначально при формировании первоначальной стоимости была допущена существенная ошибка. Дело в том, что такая ошибка может привести к грубому нарушению правил ведения учета доходов и расходов . И ее необходимо исправить. Такое указание есть в пункте 4 ПБУ 22/2010.

Если же никакой ошибки нет и какие-то расходы, связанные с приобретением объекта, понесены организацией после его включения в состав основных средств, первоначальную стоимость не меняйте. А затраты учтите в составе расходов по обычным видам деятельности.

Приобретение ОС за валюту

Ситуация: в какой момент в бухучете стоимость основного средства нужно пересчитать в рубли? Организация приобрела основное средство за границей.

Стоимость основных средств, купленных за иностранную валюту, пересчитайте в рубли по курсу на дату их учета на счете 08 (п. 9 и 10 ПБУ 3/2006). В дальнейшем перерасчет стоимости объекта не производите. Такой порядок не предусмотрен законодательством.

Пример отражения в бухучете пересчета стоимости основного средства, купленного за границей

19 ноября ООО «Альфа» купило у иностранной компании оборудование за 15 000 евро. Как только объект был получен, его передали в монтаж. Расходы по монтажным работам, выполненным собственными силами, составили 150 000 руб. Оборудование было оплачено 28 ноября. В тот же день его ввели в эксплуатацию и учли на счете 01.

Условный курс евро составил:

- на дату получения оборудования (19 ноября) - 34,7938 руб./EUR;

- на дату учета оборудования на счете 01 (28 ноября) - 35,3629 руб./EUR.

Бухгалтер «Альфы» сделал в бухучете такие проводки.

Дебет 07 Кредит 60

- 521 907 руб. (15 000 EUR × 34,7938 руб./EUR) - отражены затраты на приобретение оборудования;

Дебет 08 Кредит 07

- 521 907 руб. - передано оборудование в монтаж;

Дебет 08 Кредит 70 (10, 69...)

- 150 000 руб. - отражены затраты на монтаж оборудования.

Дебет 60 Кредит 52

- 530 444 руб. (15 000 руб./EUR × 35,3629 руб./EUR) - оплачено оборудование;

Дебет 91-2 Кредит 60

- 8537 руб. (15 000 EUR × (35,3629 руб./EUR - 34,7938 руб./EUR)) - списана курсовая разница по кредиторской задолженности перед поставщиком;

- 671 907 руб. (521 907 руб. + 150 000 руб.) - принято к учету и введено в эксплуатацию оборудование.

Бухучет

В бухучете затраты, связанные с приобретением основных средств, отражайте на счете 08 «Вложения во внеоборотные активы». Принятие основных средств к учету отражайте на счете 01 «Основные средства» или на счете 03 «Доходные вложения в материальные ценности», к которым откройте субсчета «Основное средство на складе (в запасе)» и «Основное средство в эксплуатации»:

Дебет 08 Кредит 60 (76)

Дебет 08 Кредит 23 (26, 70, 76...)

- отражены затраты на приобретение имущества, которое будет учтено в составе основных средств;

Дебет 19 Кредит 60 (76)

- отражен НДС по приобретенному имуществу, которое будет учтено в составе основных средств, и затратам на доведение его до состояния, пригодного к использованию;

Дебет 01 (03) субсчет «Основное средство в эксплуатации» Кредит 08

- принято к учету и введено в эксплуатацию основное средство по первоначальной стоимости.

Если основное средство начнут использовать позже, тогда временно отражайте его на субсчете «Основное средство на складе (в запасе)»:

Дебет 01 (03) субсчет «Основное средство на складе (в запасе)» Кредит 08

- учтено имущество в составе основных средств по первоначальной стоимости.

Когда же объект начнут эксплуатировать, сделайте проводку:

Дебет 01 (03) субсчет «Основное средство в эксплуатации» Кредит 01 (03) субсчет «Основное средство на складе (в запасе)»

- отражен перевод основного средства в эксплуатацию;

Дебет 02 субсчет «Основное средство на складе (в запасе)» Кредит 02 субсчет «Основное средство в эксплуатации»

- начисленная амортизация по основному средству в запасе учтена по основному средству в эксплуатации.

Такой порядок следует из пункта 20 Методических указаний, утвержденных приказом Минфина России от 10 октября 2003 г. № 91н, пункта 4 ПБУ № 6/01 и Инструкции к плану счетов.

В бухучете стоимость основных средств погашайте путем начисления амортизации. По основным средствам некоммерческих организаций начисляется износ. Такой порядок предусмотрен в пункте 17 ПБУ 6/01.

Поступление основных средств в счет ранее выданного аванса отразите так:

Дебет 08 Кредит 60 субсчет «Расчеты за основные средства» (76)

- отражена стоимость имущества, приобретенного за плату, которое будет учтено в составе основных средств;

Дебет 60 субсчет «Расчеты за основные средства» (76) Кредит 60 субсчет «Расчеты по авансам выданным» (76)

- зачтен аванс, перечисленный поставщику.

Это следует из положений Инструкции к плану счетов (счета 08, 60, 76).

Ситуация: как отразить в бухучете покупателю приобретение ОС, если право собственности на него переходит после оплаты? Покупатель вправе распоряжаться имуществом до оплаты.

Затраты, связанные с приобретением неоплаченного основного средства, отразите на счете 08 «Вложения во внеоборотные активы». Принятое к учету и введенное в эксплуатацию ОС отразите на счете 01 «Основные средства».

Имущество можно отнести в состав основных средств, только если оно соответствует определенным критериям . В нашем случае эти условия выполнены. А момент перехода права собственности роли не играет. Поэтому в бухучете приобретение основного средства отразите в общем порядке.

Это следует из пункта 20 Методических указаний, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н, пункта 4 ПБУ № 6/01 и Инструкции к плану счетов.

Ситуация: как отразить в бухучете приобретение имущества для разбора на запчасти?

Имущество, приобретенное для разбора на запчасти, примите к учету на счет 10 «Материалы» независимо от его стоимости. Оприходовать данный актив на счете 01 «Основные средства» нельзя.

Это связано с тем, что не выполняются условия отнесения объекта к основным средствам, установленные в пунктах 4 и 5 ПБУ 6/01.

Предназначенный для разбора объект не будет использован в производственной или управленческой деятельности организации, и срок его полезного использования составит менее 12 месяцев.

Поступление имущества, предназначенного для разбора на запчасти, отразите на основании договора купли-продажи и отгрузочных документов продавца. Например, на основании акта, накладной и т. д.

В бухучете сделайте следующие проводки:

Дебет 10 Кредит 76 (60)

- отражена стоимость имущества, приобретенного для разбора на запчасти;

Дебет 19 Кредит 76 (60)

- учтен входной НДС со стоимости приобретенного имущества;

Дебет 76 (60) Кредит 51

- погашена задолженность перед продавцом.

Это следует из Инструкции к плану счетов.

Разбор имущества на запчасти отражают, используя счет 20 «Основное производство». В дебет счета 20 списывают стоимость имущества, приобретенного для разбора на запчасти, а также расходы, связанные с его демонтажем. По кредиту счета 20 формируется стоимость полученных запчастей, которая списывается на субсчет 10-5 «Запасные части» к счету 10 «Материалы». Такой порядок следует из пункта 6 ПБУ 5/01.

Списание стоимости разобранного имущества и оприходование запчастей оформите следующими проводками:

Дебет 20 Кредит 10, 70, 69, 68, 23

- списаны расходы, связанные с разбором имущества на запчасти;

Дебет 10-5 Кредит 20

- оприходованы запчасти, полученные при разборе имущества.

Это подтверждает Инструкция к плану счетов.

Запчасти оприходуйте на основании приходного ордера по форме № М-4 . Такой вывод позволяют сделать указания, утвержденные постановлением Госкомстата России от 30 октября 1997 г. № 71а.

Ситуация: можно ли в бухучете единовременно списать на расходы доходные вложения в материальные ценности, стоимость которых не превышает 40 000 руб. ?

Да, можно.

Основные средства стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу можно отражать в составе материально-производственных запасов. Данное правило действует в отношении активов, для которых выполняются условия пункта 4 ПБУ 6/01. А в подпункте «а» пункта 4 ПБУ 6/01 говорится, что к основным средствам относятся в том числе и активы, предназначенные для предоставления во временное пользование или владение. Такой вывод следует из положений абзаца 4 пункта 5 ПБУ 6/01.

Таким образом, при соблюдении установленного лимита 40 000 руб. доходные вложения в материальные ценности могут быть учтены в составе материально-производственных запасов на тех же основаниях, что и прочие основные средства.

Пример отражения в бухучете покупки и списания малоценных доходных вложений в материальные ценности

ООО «Альфа» занимается сдачей инвентаря в прокат. В учетной политике организации сказано, что основные средства стоимостью не более 40 000 руб. в бухучете подлежат включению в состав МПЗ. В апреле организация приобрела 10 велосипедов общей стоимостью 47 200 руб. (в т. ч. НДС - 7200 руб.). Стоимость одного велосипеда - 4720 руб. (в т. ч. НДС - 720 руб.). Поскольку эта сумма меньше 40 000 руб., велосипеды можно учесть в составе материально-производственных запасов и списать сразу в полной сумме.

Бухгалтер «Альфы» так отразил в бухучете операции по оприходованию и списанию велосипедов:

Дебет 10 Кредит 60

- 40 000 руб. (47 200 руб. - 7200 руб.) - отражены затраты на покупку велосипедов;

Дебет 19 Кредит 60

- 7200 руб. - учтен входной НДС со стоимости приобретенных велосипедов;

Дебет 60 Кредит 51

- 47 200 руб. - перечислены деньги продавцу;

- 7200 руб. - предъявлен НДС к вычету;

Дебет 20 Кредит 10

- 40 000 руб. - списаны затраты на велосипеды при их передаче в пункт проката.

Приобретение имущества для перепродажи отразите проводкой:

Дебет 41 Кредит 60 (76)

- оприходовано имущество, приобретенное для перепродажи.

Нередко товары, приобретенные для перепродажи, организация впоследствии использует для собственных нужд. Если бывший товар вы планируете включить в состав основных средств, то сначала сформируйте его стоимость на счете 08. При этом сделайте такую запись:

- стоимость имущества, приобретенного для перепродажи, учтена в составе вложений во внеоборотные активы.

Отметим, хотя такая проводка и не предусмотрена Инструкцией к плану счетов, она верна. Ведь Инструкция не регулирует бухучет и не имеет преимуществ перед ПБУ (абз. 1, 2 преамбулы к Инструкции к плану счетов, письмо Минфина России от 15 марта 2001 г. № 16-00-13/05).

Сторнировать или исправлять эту запись не нужно. То, что имущество изначально учли на счете 41, - не ошибка. На тот момент предполагалось использовать его как товар (п. 2 ПБУ 5/01).

Порядок формирования первоначальной стоимости основного средства и ее оценки прописан в ПБУ 6/01. Поэтому стоимость товара, который решили использовать как основное средство, включите сначала в состав вложений во внеоборотные активы. Это следует из пунктов 7-12 ПБУ 6/01 и абзаца 8 пункта 2 ПБУ 22/2010.

Как только объект будет отвечать определенным критериям , включите его в состав основных средств в общем порядке.

Ситуация: нужно ли переводить здание на счет 01 «Основные средства» со счета 41 «Товары», если куплено оно для перепродажи, но сделка сорвалась?

Ответ на этот вопрос зависит от того, как будете использовать здание в дальнейшем.

Если планируете продать здание (даже в неопределенном будущем), то следует оставить его на счете 41 «Товары». Это связано с тем, что на этом счете отражают любое имущество, предназначенное для перепродажи, в том числе и недвижимость. Имущество, предназначенное для перепродажи, не отвечает критериям основных средств. Такое имущество не амортизируют и с него не платят налог. Все это следует из пунктов 4 и 17 ПБУ 6/01, Инструкции к плану счетов, статей 374 и 375 Налогового кодекса РФ.

Если будете использовать здание в собственной деятельности , то его нужно перевести в состав основных средств. Если, конечно, другие условия для этого выполнены. Аналогичные разъяснения содержатся в письме Минфина России от 23 июня 2009 г. № 03-05-05-01/36.

В бухучете сделайте записи:

Дебет счета 08 Кредит счета 41

- учтена стоимость здания в составе вложений во внеоборотные активы;

Дебет счета 01 Кредит счета 08

- учтена стоимость здания в составе основных средств.

Перевод здания в состав основных средств оформите в общем порядке.

Ситуация: как отразить в бухучете приобретение служебных (сторожевых) собак, затраты на их кинологическую подготовку и содержание?

Служебных (сторожевых) собак стоимостью 40 000 руб. и дороже отражайте строго в составе основных средств. Если же их первоначальная стоимость меньше 40 000 руб., то расходы можно списать сразу как МПЗ.

Прямых указаний на то, в качестве каких активов учитывать сторожевых собак, в законодательстве нет. Казалось бы, их нужно учитывать как животных на выращивании и откорме или в составе других средств в обороте. Но это не так.

Каково назначение сторожевой собаки? Она охраняет производство, склад или территорию организации. Другими словами, ее будут использовать в производстве. Она не для перепродажи, а для обеспечения сохранности имущества. А значит, отвечает критериям объекта основных средств (п. 4 и 5 ПБУ 6/01). Поэтому учитывать служебных собак в составе животных на выращивании и откорме, то есть на счете 11, и списывать их стоимость только при выбытии не корректно.

Поэтому если первоначальная стоимость собаки 40 000 руб. и больше, то ее необходимо учитывать в составе основных средств на счете 01.

Как формировать первоначальную стоимость собаки, если это основное средство

В первоначальную стоимость сторожевой собаки включите расходы на ее приобретение, кинологическую подготовку, ветеринарный контроль и т. п. То есть все траты, которые связаны с ее приобретением и доведением до состояния, пригодного для использования, собирайте на счете 08 (Инструкция к плану счетов, п. 7-12 ПБУ 6/01).

Внимание: поступайте так вопреки тому, что в Инструкции к плану счетов написано, что счет 08 не предназначен для учета служебных собак.

Объясняется это тем, что ранее в пункте 50 Положения, утвержденного приказом Минфина России от 29 июля 1998 г № 34н, было указано, что служебных собак учитывают в составе средств в обороте. Однако впоследствии этот пункт исключили приказом Минфина России от 24 декабря 2010 г. № 186н. А вот в Инструкции к плану счетов, который готовили на основе Положения, такое указание осталось. Однако Инструкция к плану счетов не регулирует бухучет и не имеет преимуществ перед ПБУ (абз. 1, 2 преамбулы к Инструкции к плану счетов, письмо Минфина России от 15 марта 2001 г. № 16-00-13/05). Поэтому в части противоречий применяйте порядок формирования первоначальной стоимости и оценки основных средств, который прописан в пунктах 7-12 ПБУ 6/01. То есть аккумулируйте затраты на приобретение и подготовку сторожевой собаки на счете 08.

В бухучете приобретение служебной собаки отразите следующими записями:

Дебет 08 Кредит 60 (76)

- отражены затраты на приобретение служебной собаки;

Дебет 19 Кредит 60 (76)

- учтен входной НДС, предъявленный поставщиком.

Затраты на кинологическую подготовку служебной собаки, ветеринарный контроль и прочие подобные расходы отразите так:

Дебет 08 Кредит 23 (26, 60, 70, 76...)

- отражены затраты на доведение основного средства до состояния, пригодного к использованию;

Дебет 19 Кредит 60 (76)

- учтен входной НДС с затрат на подготовку служебной собаки.

Когда собака полностью готова выполнять свои функции, отразите ее в составе основных средств:

Дебет 01 Кредит 08

- учтена служебная (сторожевая) собака в составе основных средств по первоначальной стоимости.

Это следует из положений ПБУ 6/01 и Инструкции к плану счетов (счета 01, 08, 19, 23, 26, 60, 70, 76).

Начиная со следующего месяца за тем, в котором приняли служебную (сторожевую) собаку на учет в составе основных средств, начните начислять по ней амортизацию. Делать это нужно до списания стоимости служебной (сторожевой) собаки или месяца, следующего за тем, в котором она выбыла. Такой порядок указан в пунктах 21 и 22 ПБУ 6/01.

Срок полезного использования служебной (сторожевой) собаки устанавливайте в общем порядке. В частности, можно обратиться к Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Согласно этому документу служебных собак нужно относить к 3-й амортизационной группе со сроками полезного использования от трех до пяти лет (код ОКОФ 190003030).

Начисление амортизации оформите такой записью:

Дебет 25 (44) Кредит 02

- начислена амортизация служебной собаки.

Проводки делайте ежемесячно (п. 21 ПБУ 6/01).

Как учесть собаку, если ее стоимость меньше 40 000 руб.

Если стоимость служебной (сторожевой) собаки меньше 40 000 руб., то ее можно учесть в составе материально-производственных запасов. Это установлено пунктом 5 ПБУ 6/01.

Для этого затраты, которые собирали на счете 08, перекиньте на счет 10. Если же изначально понятно, что в составе основных средств учитывать собаку не будете, то затраты сразу включайте в состав МПЗ, минуя счет 08:

Дебет 10 Кредит 08 (60, 76)

- стоимость служебной собаки менее 40 000 руб. включена в состав материально-производственных затрат.

Сразу после начала использования служебной собаки спишите ее стоимость целиком на затраты:

Дебет 25 (44) Кредит 10

- отражены расходы на приобретение служебной собаки.

Это следует из Инструкции к плану счетов (счета 08, 10, 25, 60 и 76).

Как учесть расходы на содержание

Затраты на содержание служебной собаки (питание, амуницию, кинолога в штате, ветеринарный контроль, страховку и т. п.) включайте в состав общепроизводственных расходов. Ведь все траты, связанные с эксплуатацией основных средств, учитывают именно так. Так же учитывайте расходы, если траты на приобретение собаки учли в составе МПЗ.

Отразить общепроизводственные расходы на содержание служебной собаки можно так:

Дебет 25 (44) Кредит 10 (60, 69, 70, 76)

- отражены общепроизводственные расходы на содержание служебной собаки.

Это следует из пунктов 5, 8 и 9 ПБУ 10/99.

Пример отражения в бухучете расходов на приобретение служебной собаки

ООО «Альфа» приобрело немецкую овчарку за 35 400 руб. (в т. ч. НДС - 5400 руб.) и оплатило ее подготовку в сумме14 160 руб. (в т. ч. НДС - 2160 руб.).

Бухгалтер «Альфы» сделал в учете такие проводки.

При приобретении:

Дебет 08 Кредит 60

- 30 000 руб. (35 400 руб. - 5400 руб.) - отражены затраты на приобретение служебной собаки;

Дебет 19 Кредит 60

- 5400 руб. - учтен входной НДС, предъявленный поставщиком-заводчиком;

Дебет 60 Кредит 51

- 35 400 руб. - оплачена стоимость немецкой овчарки.

При подготовке:

Дебет 08 Кредит 60

- 12 000 руб. - отражены затраты на подготовку немецкой овчарки;

Дебет 19 Кредит 60

- 2160 руб. - учтен входной НДС с затрат на подготовку служебной собаки.

Когда собаку подготовили для исполнения охранной функции:

Дебет 01 Кредит 08

- 42 000 руб. - учтена служебная (сторожевая) собака в составе основных средств по первоначальной стоимости.

Первоначальная стоимость основных средств более 40 000 руб., но не превышает 100 000 руб.

С 1 января 2016 года для целей налогового учета амортизируемым имуществом признаются основные средства первоначальной стоимостью более 100 000 руб. Причем новое правило распространяется только на объекты, введенные в эксплуатацию в 2016 году. В бухучете лимит стоимости основных средств остался прежним - 40 000 руб. Это следует из положений пункта 1 статьи 256 Налогового кодекса РФ, пункта 4 статьи 5 Закона от 8 июня 2015 г. № 150-ФЗ и пункта 5 ПБУ 6/01.

Из-за различий в правилах отнесения имущества к основным средствам в бухгалтерском учете и амортизируемому имуществу в налоговом порядок списания стоимости таких объектов может не совпадать. Например, если первоначальная стоимость основного средства будет свыше 40 000 руб., но до 100 000 руб. включительно. В бухучете стоимость такого имущества следует погашать через амортизацию, а в налоговом признать единовременно в составе расходов.

Поэтому в момент передачи основного средства в эксплуатацию в бухгалтерском учете возникнет налогооблагаемая временная разница и соответствующее ей отложенное налоговое обязательство. Такие разницы будут погашаться по мере начисления амортизации. Это следует из пунктов 3, 12 и 15 ПБУ 18/02.

Пример отражения в бухучете и при налогообложении приобретения основного средства стоимостью 50 000 руб .

14 января для хранения готовой продукции на складе ООО «Альфа» купило стеллаж. По условиям договора стоимость стеллажа составила 59 000 руб. (в т. ч. НДС - 9000 руб.).

В этот же день стеллаж был установлен на складе готовой продукции, где его начали использовать.

В учетной политике «Альфы» для целей бухучета установлено, что имущество стоимостью свыше 40 000 руб. включается в состав основных средств.

Для целей бухгалтерского учета срок полезного использования стеллажа был установлен шесть лет (72 месяца). Согласно учетной политике амортизация по основным средствам начисляется линейным способом.

Годовую норму амортизации стеллажа бухгалтер рассчитал так:

(1: 6 лет) × 100% = 17%.

Месячная сумма амортизации составила:

(59 000 руб. - 9000 руб.) × 17% : 12 мес. = 708 руб.

В бухучете «Альфы» сделаны такие проводки.

Дебет 08 Кредит 60

- 50 000 руб. (59 000 руб. - 9000 руб.) - отражены затраты на приобретение стеллажа;

Дебет 19 Кредит 60

- 9000 руб. - учтен входной НДС по приобретенному стеллажу;

Дебет 01 субсчет «Основное средство в эксплуатации» Кредит 08

- 50 000 руб. - введен в эксплуатацию стеллаж;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

- 9000 руб. - принят к вычету НДС по приобретенному стеллажу.

В налоговом учете стеллаж не является амортизируемым имуществом, так как его стоимость не превышает 100 000 руб. Поэтому стоимость стеллажа бухгалтер списал в состав материальных расходов 14 января единовременно.

В учете сделал запись:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

- 10 000 руб. (50 000 руб. × 20%) - отражено отложенное налоговое обязательство (ОНО).

Ежемесячно, начиная с февраля:

Дебет 44 Кредит 02

- 708 руб. - начислена амортизация по стеллажу;

Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль»

- 142 руб. (708 руб. × 20%) - уменьшено отложенное налоговое обязательство.

Основные средства в бухгалтерском учете представляют собой важный и в некоторых аспектах сложный участок учета. Ведь любое движение ОС (приобретение фирмой или выбытие из производства) требует от бухгалтеров организации четкого понимания правил и норм учета, касающихся именно ОС. О том, что следует знать специалистам в первую очередь, пойдет речь в данной статье.

Учет основных средств на предприятии в 2017-2018 годах: что изменилось

В первую очередь специалистам учета на предприятии следует отчетливо представлять разницу и сходство в подходах к отражению ОС и операций с ними в бухгалтерском и налоговом учете ОС.

Как в бухгалтерском, так и в налоговом учете для того, чтобы фирма могла считать определенное оборудование своим основным средством, объект должен соответствовать следующим критериям:

- предположительный срок использования объекта превышает 12 месяцев;

- объект приобретен для использования в хоздеятельности предприятия, а не для перепродажи;

- актив способен приносить экономическую выгоду предприятию;

До 01.01.2016 критерий первоначальной стоимости ОС в бухгалтерском учете совпадал с таковым в налоговом: ОС считалось оборудование, стоимостью более 40 000 руб. Но с 01.01.2017 в п. 1 ст. 256 и п. 1 ст. 257 НК РФ были внесены поправки, в соответствии с которыми ОС стало признаваться в целях налогообложения только имущество, превышающее по стоимости 100 000 руб. При этом данное увеличение лимита распространяется только на принятые с 01.01.2016 ОС. В бухучете величина лимита до сих пор не изменилась: амортизируемым имуществом признается актив стоимостью более 40 000 руб. В связи чем между налоговым и бухучетом образуются налогооблагаемые временные разницы.

Каждый объект ОС относится к определенной амортизационной группе, а его стоимость списывается в расходы в течение определенного временного промежутка.

Основное изменение в учете ОС, которое привнес 2017 год, - изменение кодов Общероссийского классификатора основных фондов (ОКОФ), в связи с которым изменились сроки амортизации некоторых ОС, а некоторые виды ОС были перенесены в другую амортизационную группу. Новые нормы применяются в отношении объектов ОС, введенных в эксплуатацию после 01.01.2017.

ВАЖНО! Если объект был введен в эксплуатацию до 01.01.2017 и после вступления в силу новых ОКОФ оказался в другой амортизационной группе или у него изменился срок полезного использования, норму амортизации пересчитывать не нужно.

О нюансах мы рассказывали в материале .

Порядок бухучета поступления ОС в фирме

Когда компания приобретает (или получает) ОС, задача специалистов бухучета обеспечить корректное отражение факта поступления ОС в фирму, а также последующий учет ОС в бухгалтерской отчетности.

Первое, что следует сделать в данном контексте, — определить первоначальную стоимость объекта ОС. Поэтому важно знать, из чего такая стоимость складывается.

Как следует из п. 8 ПБУ 6/01, первоначальная стоимость определяется путем сложения всех затрат, которые компания по факту совершила для того, чтобы приобрести объект и довести его до состояния, когда его можно эксплуатировать на производстве, а именно:

- Цена приобретения или цена постройки. Если ОС для компании построил контрагент, затраты можно подтвердить с помощью акта приема-передачи, накладной, акта выполненных работ и т. д.

ВАЖНО! Цену следует включать в первоначальную стоимость без НДС. НДС учитывается в стоимости ОС, только если такое ОС фирма будет использовать для необлагаемой НДС деятельности.

- Суммы, затраченные на доставку объекта от изготовителя (прежнего собственника) до компании. Для бухгалтерии подтверждением данной части первоначальной стоимости ОС будет выступать транспортная накладная либо путевой лист (когда фирма самостоятельно привезла себе ОС).

- Расходы, которые компания вынуждена была понести, чтобы объект стал пригодным к использованию в производстве. К данной группе затрат относятся затраты на монтаж, отладку и т. д.

- Если компания объект ОС ввезла из-за рубежа, то в составе первоначальной стоимости можно также учесть таможенные пошлины и сборы, указанные в декларации. На это, в частности, указала ФНС РФ в письме от 22.04.2014 № ГД-4-3/7660@.

- Госпошлина, если ее уплата необходима для того, чтобы объект мог использоваться фирмой в производстве. Подтверждением таких затрат может выступать простое платежное поручение об уплате пошлины.

- Какие-либо иные затраты, которые вынуждена была понести фирма в связи с приобретением ОС.

ОБРАТИТЕ ВНИМАНИЕ! Коренное отличие бухгалтерского учета от налогового состоит в том, что он позволяет учитывать в первоначальной стоимости инвестиционного актива проценты по кредитам, которые фирме пришлось взять с целью приобретения такого актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н). В налоговом же учете проценты — это всегда внереализационные расходы.

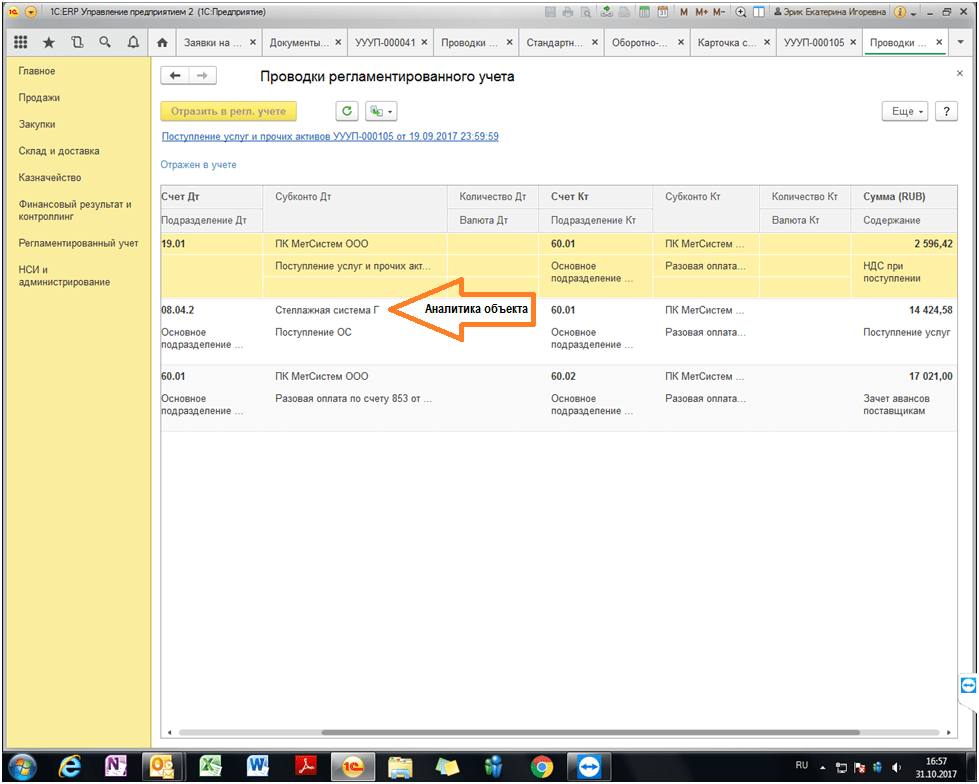

Пример формирования стоимости ОС в бухгалтерском учете на базе 1С ЕРП версия 8.3 представлен ниже:

После того как специалист компании подсчитает итоговую величину первоначальной стоимости ОС, такой объект можно принимать к учету. Для этого компании следует оформить , после чего открыть по объекту специальную .

ВАЖНО! Компании следует знать, что даже если ОС необходимо зарегистрировать в органах госвласти, данная процедура не будет влиять на момент принятия к бухучету. Такой момент в любом случае наступает на дату, когда определена первоначальная стоимость объекта ОС.

Амортизация и переоценка ОС в бухучете

ОС фирма в течение времени эксплуатации амортизирует, т. е. постепенно переносит его стоимость на счет 02.

ОБРАТИТЕ ВНИМАНИЕ! Амортизация в учете по используемому ОС не должна прерываться. Исключение существует лишь для законсервированных более чем на 3 месяца ОС, а также для ОС, восстановление которых должно продлиться дольше 12 месяцев (пп. 17, 23 ПБУ 6/01).

Вместе с тем специалистам по учету следует помнить, что некоторые категории ОС не нужно амортизировать. К ним относятся, к примеру, земельные участки.

Также у фирмы есть право производить переоценку своих ОС, т. е. производить перерасчет как стоимости ОС, так и сумм ранее начисленной амортизации. Это следует из п. 15 ПБУ 6/01. Такая переоценка должна осуществляться на конец каждого года. При этом результаты переоценки (значение дооценки или уценки) могут, как влиять на финансовые результаты компании, так и увеличивать/уменьшать добавочный капитал фирмы.

Подробнее о переоценке ОС см. в статье .

Организация бухгалтерского учета при продаже ОС

Если компания решает продать ОС, то у специалиста по бухучету возникает задача корректно показать факт продажи в бухгалтерской отчетности. Какие бухгалтерские последствия влечет за собой продажа ОС?

1. На дату продажи (перехода прав собственности к новому хозяину) компании-продавцу следует отразить доход. Такой доход учитывается в составе прочих и аккумулируется на счете 91 (по кредиту).

ВАЖНО! Доходом выступает только чистая цена продажи, без НДС. Однако на счет 91 сначала зачисляется весь доход, после чего сумма НДС по ОС отражается проводкой по дебету счета 91 в корреспонденции со счетом 68.

2. Продажа ОС влечет за собой необходимость отнесения остаточной стоимости по такому ОС на прочие расходы фирмы.

Об особенностях бухучета продажи ОС узнайте .

В части документального оформления продажи ОС компании следует помнить, что факт передачи ОС покупателю фиксируется актом приемки-передачи.

Что важно помнить при продаже недостроенных объектов

На практике нередко возникают случаи, когда компания решает продать недостроенное будущее ОС, к примеру, склад или здание. Здесь также следует помнить некоторые особенности бухучета.

В частности, доходы от продажи таких недостроенных объектов также считаются прочими доходами и относятся на кредит счета 91 в той сумме, которую за объект заплатил покупатель.

Однако, поскольку недостроенный объект еще не был признан фирмой в качестве ОС, он не имеет сформированной первоначальной стоимости. Возникает вопрос, что следует включать в расходы.

ВАЖНО! Как на то указывают пп. 11, 14.1, 16, 19 ПБУ 10/99, утвержденного приказом Минфина РФ от 06.05.1999 № 33н, в данной ситуации в прочие расходы (дебет счета 91) фирме следует включить те затраты, которые она уже понесла в связи со строительством ОС (фактически сложившаяся на дату продажи стоимость объекта), а также, если актуально, сопутствующие продаже затраты (к примеру, на гонорар посреднику и др.).

Как и в случае с продажей ОС, при реализации недостроенного объекта доход возникает (и показывается в отчетности) на дату, когда права собственности перешли к приобретателю.

Нюансы бухучета передачи ОС в уставный капитал ООО

Если фирма решила передать свое бывшее ОС в уставный капитал другой организации, следует помнить, что такую передачу также необходимо оформить соответствующим актом. Он может быть составлен как в свободной форме, так и с использованием шаблона по форме ОС-1. При этом важно, чтобы в таком акте была отражена остаточная стоимость ОС, а также величина НДС, который фирма должна будет восстановить в связи с передачей ОС в качестве вклада в УК иной компании.

Далее. Переданное ОС оценивается участниками принимающей организации для определения размера вклада, осуществленного таким ОС. Поэтому компании важно понимать, что если участники оценят ОС по стоимости, превышающей его учетную стоимость, то разницу фирма отнесет на свои доходы (кредит счета 91 в корреспонденции с дебетом счета 76, предназначенным для учета задолженности фирмы по вкладу в УК сторонней компании). В обратном случае, если акционеры оценили ОС в меньшем размере, чем то было указанно в бухгалтерских документах фирмы, получается, что фактически задолженность по вкладу в УК погашена не до конца. Поэтому разницу следует включить в состав прочих расходов и списать на дебет счета 91.

Начислять ли амортизацию на ОС, полученный в качестве взноса в УК, читайте .

Ликвидация ОС в бухучете

Ликвидация ОС имеет некоторые особенности в плане бухучета.

Во-первых, поскольку дохода за выбывшее ОС получено фирмой не было, компания должна будет показать в учете только расходы. К расходам (отражаемым по дебету счета 91) в данном случае будут относиться следующие:

- остаточная стоимость ликвидируемого ОС;

- сумма затрат на работы (как собственные, так и выполненные третьими лицами), которые непосредственно сопутствовали ликвидации ОС;

- величина НДС, который фирме пришлось восстановить в связи с ликвидацией ОС.

Какие проводки составляются при выбытии объекта ОС см . в материале .

Во-вторых, специалистам, ответственным за бухучет ОС, не следует забывать, что в результате ликвидации фирма получает какие-либо новые материальные запасы. Их необходимо учесть на счете 10 (по дебету) в корреспонденции с увеличением прочего дохода фирмы (кредит 91).

О том, как учесть издержки при ликвидации ОС, читайте .

Итоги

Бухгалтерский учет основных средств в 2017-2018 годах в большинстве своем следует осуществлять в том же порядке, что и ранее. А именно принимать к учету ОС на дату доведения до состояния готовности к эксплуатации. Впоследствии при продаже ОС полученное вознаграждение включается в доходы, а остаточная стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов. При этом специалистам важно помнить: несмотря на то, что в налоговом учете стоимостной критерий для признания объекта ОС увеличился до 100 000 руб., в бухгалтерском учете он не изменился и по-прежнему составляет 40 000 руб.

Основные средства могут поступать в организацию в результате:

- Внесения учредителями в качестве вклада в уставный (складочный) капитал;

- Приобретения за плату у изготовителей и у торговых организаций;

- Сооружения, изготовления или строительства;

- Получения по договору дарения (безвозмездно);

- Обмена на другое имущество (поступления основных средств по договорам, предусматривающим исполнение обязательств неденежными средствами).

При любом варианте поступления основных средств все связанные с этим затраты отражаются в учете как вложения во внеоборотные активы на счете 08 «Вложения во внеоборотные активы». По дебету этого счета отражаются затраты, формирующие первоначальную стоимость поступивших в организацию объектов основных средств, которая при принятии объекта основных средств списывается с кредита этого счета в дебет счета 01 «Основные средства».

Поступление основных средств от учредителей в качестве вклада в уставный капитал

Первоначальная стоимость основных средств, полученных от учредителей в качестве вклада в уставный капитал организации, определяется по согласованию между учредителями (участниками) организации (п. 9 ПБУ 6/01). В первоначальную стоимость объектов основных средств включаются также фактические затраты организации на доставку объектов и приведение их в состояние, пригодное для использования (п. 12 ПБУ 6/01).

В случае передачи в уставный (складочный) капитал другой организации объекта основных средств, бывшего в эксплуатации, передающая организация должна восстановить сумму НДС, ранее предъявленную к вычету по данному объекту основных средств.

У принимающей организации сумма восстановленного передающей стороной НДС в первоначальную стоимость полученных основных средств не включается, учитывается отдельно и подлежит вычету после принятия объекта основных средств на учет.

Задание 3.1.1

Учредитель организации внес в счет вклада в уставный капитал новый объект основных средств, оцененный учредителями в 110 000 руб. Организация понесла дополнительные затраты, связанные с доставкой объекта. Стоимость услуг транспортной организации по доставке объекта составила 27 140 руб. (в том числе НДС - 4140 руб.).

| № п/п | Корреспонденция счетов | Сумма, руб. | |||

|---|---|---|---|---|---|

Дебет |

Кредит |

Частная |

Общая |

||

Принят к оплате счет транспортной организации за доставку объекта основных средств–стоимость доставки–НДС |

|||||

Введен в эксплуатацию и принят на учет по первоначальной стоимости объект основных средств, внесенный учредителем в счет вклада в уставный капитал |

|||||

Задание 3.1.2

Учредитель организации внес в счет вклада в уставный капитал объект основных средств, ранее бывший в эксплуатации. Согласованная стоимость объекта составила 220 000 руб. В соответствии с налоговым законодательством учредитель (передающая организация) восстановил НДС по переданному объекту на сумму 36 000 руб. Эта сумма указана им в документах, которыми оформляется передача основных средств.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | ||

|---|---|---|---|---|---|

Дебет |

Кредит |

Частная |

Общая |

||

Отражена стоимость объекта основных средств, признанного вкладом учредителя в уставный капитал |

|||||

Отражена сумма НДС, восстановленная передающей организацией и указанная в документах по передаче объекта основных средств |

|||||

Принят к учету по первоначальной стоимости объект основных средств поступивший от учредителя в счет вклада в уставный капитал |

|||||

Предъявлен бюджету к вычету НДС |

|||||

Приобретение основных средств за плату

Первоначальная стоимость основных средств, приобретенных за плату, определяется исходя из суммы фактических затрат организации на приобретение, сооружение и изготовление за исключением налога на добавленную стоимость и иных возмещаемых налогов (п. 8 ПБУ 6/01).

Задание 3.1.3

Объект основных средств предназначен для использования в производстве продукции, облагаемой налогом на добавленную стоимость. Все первичные документы и счет-фактура оформлены правильно, и в них выделена отдельной строкой сумма НДС.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

(в сумме фактических затрат) |

||||

новных средств |

||||

Задание 3.1.4

Организация приобрела за плату объект основных средств стоимостью 59 000 руб.

Объект основных средств предназначен для использования в производстве продукции, облагаемой налогом на добавленную стоимость. Однако сумма НДС в расчетных документах и в счете-фактуре не выделена отдельной строкой.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Отражена стоимость приобретенного объекта основных средств согласно расчетным документам поставщика (включая предполагаемую сумму НДС) |

||||

Задание 3.1.5

Организация приобрела за плату объект основных средств стоимостью 59 000 руб., включая НДС в сумме 9000 руб.

Объект основных средств предназначен для использования в производстве продукции, не облагаемой налогом на добавленную стоимость.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Отражена стоимость приобретенного объекта основных средств согласно расчетным документам поставщика (без учета НДС) |

||||

Отражена сумма НДС, предъявленная поставщиком |

||||

Произведена оплата за объект основных средств (включая НДС) |

||||

Сумма НДС, уплаченная поставщику, учтена в стоимости приобретенного объекта основных средств |

||||

Объект основных средств принят к учету по первоначальной стоимости |

||||

Задание 3.1.6

Организация 1 октября получила в банке краткосрочный кредит на срок 3 месяца в сумме 600 000 руб. За пользование кредитом организация в последний день каждого месяца начисляет и уплачивает проценты по ставке 10 процентов годовых.

Организация приобрела у поставщика за плату станок стоимостью 649 000 руб., в том числе НДС - 99 000 руб. Для доставки станка организация воспользовалась услугами транспортной организации. Стоимость доставки - 47 200 руб. в том числе НДС - 7 200 руб. Станок введен в эксплуатацию и принят на учет 1 декабря. Счета поставщика станка и транспортной организации оплачены.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | ||

|---|---|---|---|---|---|

Дебет |

Кредит |

Частная |

Общая |

||

Получен краткосрочный кредит банка на покупку станка |

|||||

Принят к оплате счет поставщика за приобретенный за плату станок: Стоимость станка |

|||||

Принят к оплате счет транспортной организации за доставку станка: Стоимость доставки |

|||||

Уплачены банку проценты за пользование кредитом в октябре и ноябре |

|||||

Введен в эксплуатацию и принят на учет станок по первоначальной стоимости |

|||||

Предъявлен бюджету к вычету НДС по приобретенному за плату станку |

|||||

Оплачены счета поставщика и транспортной организации |

|||||

Уплачены банку проценты за пользование кредитом в декабре и погашен долг по кредиту |

|||||

Безвозмездное получение основных средств

Первоначальная стоимость основных средств, полученных организацией по договору дарения (безвозмездно), определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы (п. 10 ПБУ 6/01). Под текущей рыночной стоимостью понимается сумма денежных средств, которая может быть получена в результате продажи указанного актива на дату принятия к бухгалтерскому учету. В первоначальную стоимость объектов основных средств включаются также фактические затраты организации на доставку объектов и приведение их в состояние, пригодное для использования (п. 12 ПБУ 6/01).

Рыночная стоимость безвозмездно полученных организацией основных средств первоначально относится на доходы будущих периодов, а в последующем по мере начисления амортизации по этим объектам включается в состав прочих доходов.

Задание 3.1.7

Организацией безвозмездно получен объект основных средств, рыночная стоимость которого на дату принятия к учету составила 90 000 руб. Стоимость доставки объекта - 3 540 руб. (в том числе НДС - 540 руб.). Срок полезного использования определен в 5 лет. Объект используется во вспомогательном производстве.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | ||

|---|---|---|---|---|---|

Дебет |

Кредит |

Частная |

Общая |

||

Отражена рыночная стоимость безвозмездно полученного объекта основных средств |

|||||

Принят к оплате счет транспортной организации за доставку объекта основных средств Стоимость доставки НДС |

|||||

Введен в эксплуатацию и принят на учет по первоначальной стоимости безвозмездно полученный объект основных средств |

|||||

Предъявлен бюджету к вычету НДС по транспортным услугам |

|||||

Оплачен счет транспортной организации |

|||||

Начислена амортизация по безвозмездно полученному объекту основных средств в месяце, следующем за месяцем его принятия на учет |

|||||

Отражена часть суммы, учтенной на счете 98, приходящейся на сумму начисленной амортизации |

|||||

Получение основных средств по товарообменным операциям

Первоначальная стоимость основных средств, полученных в обмен на другое имущество, определяется исходя из стоимости имущества, переданного в обмен. Стоимость имущества, переданного или подлежащего передаче организацией, устанавливается исходя из стоимости, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичного имущества.

Задание 3.1.8

По договору мены организация получает объект основных средств в обмен на 100 единиц продукции собственного производства. Обычно организация реализует собственную продукцию по цене 1 770 руб. (включая НДС - 270 руб.). Себестоимость единицы продукции - 1 150 руб.

Принятие к учету объекта основных средств отразится в учете организации следующими бухгалтерскими проводками:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Отражена стоимость объекта основных средств исходя из стоимости передаваемой продукции (1 770 руб. – 270 руб.) х 100 ед. |

||||

Отражена сумма НДС от стоимости поступившего объекта основных средств (270 руб. х 100 ед.) |

||||

Объект основных средств принят к учету по первоначальной стоимости |

||||

Отражена выручка от передачи готовой продукции в обмен на объект основных средств |

||||

Начислен в бюджет НДС по переданной в обмен готовой продукции |

||||

Списана себестоимость переданной в обмен готовой продукции |

||||

Отражен финансовый результат от передачи готовой продукции в обмен на объект основных средств |

||||

Отражен зачет взаимных требований |

||||

Предъявлен к вычету НДС по принятому на учет объекту основных средств |

||||

Поступление основных средств стоимостью до 20 000 руб.

Согласно п. 5 ПБУ-6/01 установлено, что активы, имеющие стоимость не более 20 000 руб., по решению организации могут в состав основных средств не включаться, а отражаться в бухгалтерском учете и отчетности в составе материально-производственных запасов.

Задание 3.1.9

Организацией приобретен объект основных средств для использования в управленческих целях, стоимость которого 9440 руб. (включая НДС - 1440 руб.).

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Отражена стоимость приобретенного объекта основных средств согласно расчетным документам поставщика в составе материально-производственных запасов (без учета НДС) |

||||

Отражена сумма НДС, предъявленная поставщиком |

||||

Произведена оплата за объект основных средств (включая НДС) |

||||

Сумма НДС, уплаченная поставщику, предъявлена бюджету к вычету |

||||

Объект основных средств, учтенный в составе материально-производственных запасов, передан в эксплуатацию |

||||

Контрольные задания

Ситуация 1

Организация приобрела объект основных средств стоимостью 141 600 руб. (в том числе НДС – 21 600 руб.).

Доставка оборудования осуществлена силами сторонней организации.

Стоимость доставки 5900 руб. (в том числе НДС - 900 руб.). Услуги по доставке оплачены из кассы организации.

Затраты организации по установке объекта основных средств составили:

- стоимость использованных материалов - 240 руб.;

- заработная плата рабочих - 4000 руб.;

- страховые взносы во внебюджетные фонды - 1040 руб.;

- страховые платежи в ФСС от несчастных случаев и профессиональных заболеваний – 40 руб.

Объект основных средств оплачен с расчетного счета, введен в эксплуатацию и принят на учет.

Ситуация 2

Сформулируйте хозяйственные операции и составьте бухгалтерские проводки для отражения в учете следующей хозяйственной ситуации.

Организация получила от учредителя в счет вклада в уставный капитал новый, не бывший ранее в эксплуатации автомобиль, согласованная стоимость которого 250 000 руб.

Автомобиль введен в эксплуатацию и принят на учет.

3.2. Учет амортизации основных средств

Стоимость объектов основных средств погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

Начисление амортизации объектов основных средств производится одним из следующих способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ) (п. 18 ПБУ 6/01).

При линейном способе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

При способе уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, установленного в соответствии с законодательством Российской Федерации.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе – сумма чисел лет срока полезного использования объекта.

В течение отчетного года при любом способе амортизационные отчисления начисляются ежемесячно в размере одной двенадцатой годовой суммы (п. 19 ПБУ 6/01).

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производите исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств (п. 19 ПБУ 6/01).

Сумма начисленных амортизационных отчислений отражается бухгалтерском учете путем накопления соответствующих сумм по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции со счетом учета амортизации основных средств.

Задание 3.2.1

Объект амортизируется линейным способом. Необходимо рассчитать суммы амортизационных отчислений по годам и месяцам эксплуатации.

100 %: 5 лет = 20 %.

Рассчитаем годовую сумму амортизационных отчислений:

28 800 руб. х 20 % = 5760 руб.

Рассчитаем ежемесячную сумму амортизационных отчислений:

5760 руб.: 12 мес. = 480 руб.

Таким образом, ежемесячно в течение пяти лет на затраты основного производства будет списываться 480 руб. начисленной амортизации записью:

Кредит сч. 02 «Амортизация ос новных средств» – 480 руб.

Задание 3.2.2

Первоначальная стоимость объекта основных средств, используемого в основном производстве, - 28 800 руб. Срок полезного использования - 5 лет.

Объект основных средств амортизируется способом уменьшаемого остатка. Коэффициент ускорения - 2.

Определим годовую норму амортизационных отчислений:

100 % : 5 лет х 2 = 40 %.

Рассчитаем годовую сумму амортизационных отчислений по годам эксплуатации объекта.

1-й год. Годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта 28 800 руб. нормы амортизации 40 %:

28 800 руб. х 40 % = 11 520 руб.

В течение первого года эксплуатации на затраты производства ежемесячно будет списываться 960 руб. (11 520 руб. : 12 мес.):

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 960 руб.

2-й год. Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта по состоянию на начало второго года и нормы амортизации 40 %.

28 800 руб. - 1Г520 руб. = 17 280 руб.

17 280 руб. х 40% = 6912 руб.

В течение второго года эксплуатации на затраты производства ежемесячно будет списываться 576 руб. (6912 руб. : 12 мес.):

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 576 руб.

3-й год. Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта по состоянию на начало третьего года и нормы амортизации 40 %.

Определим остаточную стоимость:

17 280 руб. - 6912 руб. = 10 368 руб.

Определим годовую сумму амортизационных отчислений:

10 368 руб. х 40 % = 4147 руб.

В течение третьего года эксплуатации на затраты производства ежемесячно будет списываться 346 руб. (4147 руб.: 12 мес.):

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 346 руб.

4-й год. Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта по состоянию на начало четвертого года и нормы амортизации 40 %.

Определим остаточную стоимость: 10 368 руб. - 4147 руб. = 6221 руб.

Определим годовую сумму амортизационных отчислений: 6221 руб. х 40 % = 2488 руб.

В течение четвертого года эксплуатации на затраты производства ежемесячно будет списываться 207 руб. (2488 руб. : 12 мес.):

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 207 руб.

5-й год. Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта по состоянию на начало пятого года и нормы амортизации 40 %.

Определим остаточную стоимость:

6221 руб. - 2488 руб. = 3733 руб.

Определим годовую сумму амортизационных отчислений:

3733 руб. х 40 % = 1493 руб.

В течение пятого года эксплуатации на затраты производства ежемесячно будет списываться 124 руб. (1493 руб.: 12 мес.):

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 124 руб.

Остаточная стоимость на конец пятого года составляет 2240 руб. (3733 руб. - 1493 руб.).

Задание 3.2.3

Первоначальная стоимость объекта основных средств, используемого в основном производстве, - 28 800 руб. Срок полезного использования - 5 лет.

Объект основных средств амортизируется способом списания стоимости по сумме чисел лет срока полезного использования.

Сумма чисел лет срока полезного использования составляет (1 + 2 + 3 + 4 + 5).

Тогда годовая сумма амортизационных отчислений по годам эксплуатации составит:

1-й год: 28 800 руб. х 5: 15 = 9600 руб.

2-й год: 28 800 руб. х 4: 15 = 7680 руб.

3-й год: 28 800 руб. х 3: 15 = 5760 руб.

4-й год: 28 800 руб. х 2: 15 = 3840 руб.

5-й год: 28 800 руб. х 1: 15 = 1920 руб.

Ежемесячно в течение срока полезного использования объекта на затраты производства будут относиться следующие суммы амортизационных отчислений:

в течение 1-го года - 800 руб. (9600 руб. : 12 мес.)

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 800 руб.;

в течение 2-го года - 640 руб. (7680 руб. : 12 мес.)

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 640 руб.;

в течение 3-го года - 480 руб.-(5760 руб. : 12 мес.)

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 480 руб.;

в течение 4-го года - 320 руб. (3540 руб. : 12 мес.)

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 320 руб.;

в течение 5-го года -160 руб. (1920 руб.: 12 мес.)

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 160 руб.

Задание 3.2.4

Первоначальная стоимость объекта основных средств, используемого в основном производстве, - 28 800 руб. Объект амортизируется способом списания стоимости пропорционально объему продукции (работ). Предполагаемый объем производства продукции за весь период использования объекта - 100 000 единиц. За отчетный период было произведено 1200 единиц продукции. Рассчитаем сумму амортизационных отчислений:

28 800 руб. : 100 000 ед. х 1200 ед. = 345,6 руб.

Задание 3.2.5

В январе 2008 г. начислена амортизация основных средств, используемых:

в основном производстве - 1220 руб.;

в транспортном цехе - 350 руб.;

в ремонтном цехе - 260 руб.;

в капитальном строительстве - 176 руб.;

для нужд управления (в офисе) - 188 руб.

Составим бухгалтерские проводки:

Дебет сч. 25 «Общепроизводственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 1220 руб.;

Дебет сч. 23 «Вспомогательные производства», субсчет «Транспортный цех»

Кредит сч. 02 «Амортизация основных средств» - 350 руб.;

Дебет сч. 23 «Вспомогательные производства», субсчет «Ремонтный цех»

Кредит сч. 02 «Амортизация основных средств» - 260 руб.;

Дебет сч. 08 «Вложения во внеоборотные активы»

Кредит сч. 02 «Амортизация основных средств» - 176 руб.;

Дебет сч. 26 «Общехозяйственные расходы»

Кредит сч. 02 «Амортизация основных средств» - 188 руб.

Контрольные задания

Ситуация 1

Организацией безвозмездно получен компьютер для использования в бухгалтерии. Рыночная стоимость компьютера на дату принятия к учету - 60 000 руб. Компьютер введен в эксплуатацию и принят на учет.

Срок полезного использования - 5 лет. Амортизация начисляется линейным способом.

Задание. Определить ежемесячную сумму амортизационных отчислений, отразить проводками получение объекта основных средств и начисление амортизации.

Ситуация 2

Стоимость объекта основных средств - 140 000 руб.

Срок полезного использования - 8 лет. Объект амортизируется способом списания стоимости по сумме чисел лет срока полезного использования.

3.3. Учет ремонта основных средств

Независимо от вида ремонта и способа его осуществления затраты, связанные с ремонтом основных средств, включаются в затраты производства и отражаются на счетах учета производственных затрат.

При равномерном осуществлении работ по ремонту основных средств в течение года или при небольших объемах ремонтных работ фактически произведенные затраты по ремонту основных средств включаются в производственные затраты того периода, в котором они имели место.

При осуществлении крупных дорогостоящих неравномерных в течение года ремонтных работ фактически произведенные затраты по ремонту основных средств покрываются за счет ранее созданного резерва. Отчисления в резерв производятся ежемесячно по нормативам, определяемым организацией самостоятельно. Фактические затраты по ремонту основных средств по окончании ремонтных работ списываются на уменьшение ранее созданного резерва.

Если фактические затраты по ремонту основных средств больше размера созданного резерва, то сумма превышения сначала учитывается как расходы будущих периодов, а затем их равномерно ежемесячно до конца года относят на затраты производства.

В целях равномерного включения в затраты производства затраты на ремонт основных средств могут учитываться сначала в составе расходов будущих периодов. Впоследствии они включаются в затраты производства равномерно ежемесячно до конца года.

Задание 3.3.1

Организация осуществляет косметический ремонт производственного цеха собственными силами. В ходе ремонта были осуществлены следующие затраты:

приобретены у поставщика за плату и израсходованы материалы (краска, лак, гвозди и т. д.) – 38 940 руб.; в том числе НДС – 5 940 руб.

начислена заработная плата рабочим - 25 800 руб.;

отчисления с заработной платы - 6 966 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Предъявлена к вычету сумма НДС, уплаченная поставщику материалов |

||||

Отпущены материалы на ремонт объекта ОС |

||||

Начислена зарплата работникам, выполнявшим работы по ремонту объекта ОС |

||||

Начислен страховые взносы во внебюджетные фонды и страховые платежи от несчастных случаев от сумм оплаты труда работников |

||||

Отражено единовременное списание расходов на ремонт объекта ОС |

||||

Задание 3.3.2

Согласно учетной политике в организации предусмотрено создание резерва на покрытие расходов по ремонту основных средств. Сумма начисленного в течение года резерва на ремонт цеха основного производства 480 000 руб. Фактические расходы организации на ремонт цеха основного производства составили:

затраты ремонтного цеха - 244 074 руб. (в том числе стоимость материалов - 68 000 руб., амортизация основных средств - 41 200 руб.; заработная плата рабочих, занятых ремонтом,- 106 200 руб.; отчисления с заработной платы - 28 674 руб.);

стоимость услуг сторонней ремонтной организации - 188 800 руб., в том числе НДС -28 800 руб.).

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Произведены отчисления в резерв на покрытие затрат по ремонту основных средств цеха основного производства |

||||

Отпущены материалы на ремонт цеха основного производства |

||||

Начислена зарплата работникам, выполнявшим работы по ремонту цеха основного производства |

||||

Начислены страховые взносы в ПФ, ФСС, В ФОМС и страховые платежи от несчастных случаев от сумм оплаты труда работников |

||||

Списываются фактические затраты ремонтного цеха на уменьшение ранее созданного резерва |

||||

Отражена стоимость услуг ремонтной организации (без учета НДС) |

||||

В конце года списывается сумма неиспользованного резерва (480 000 руб. – 404 074 руб.) - сторно |

||||

Задание 3.3.3

Согласно учетной политике в организации предусмотрено создание резерва на покрытие расходов по ремонту основных средств.

Сумма резерва, начисленного в течение года, составила:

- на ремонт основных средств основного производства – 210 000 руб.;

- на ремонт основных средств вспомогательного производства – 90 000 руб.;

- на ремонт основных средств общехозяйственного назначения – 50 000 руб.

Ремонт основных средств был завершен в сентябре. Фактические расходы на ремонт основных средств, выполненный ремонтным цехом организации, составили:

- стоимость материалов - 400 000 руб., в том числе на ремонт основных средств основного производства – 230 000 руб., на ремонт основных средств вспомогательного производства – 110 000 руб., на ремонт основных средств общехозяйственного назначения – 60 000 руб.;

- за работная плата рабочих, занятых ремонтом, - 50 000 руб., в том числе за ремонт основных средств основного производства – 20 000 руб., за ремонт основных средств вспомогательного производства – 12 000 руб., за ремонт основных средств общехозяйственного назначения – 18 000 руб.;

- отчисления с заработной платы рабочих, занятых ремонтом, - 14 000 руб., в том числе с заработной платы рабочих, занятых ремонтом основных средств основного производства, – 5 600 руб., с заработной платы рабочих, занятых ремонтом основных средств вспомогательного производства, – 3 360 руб., с заработной платы рабочих, занятых ремонтом основных средств общехозяйственного назначения, – 5 040 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Произведены отчисления в резерв на покрытие затрат по ремонту основных средств: основного производства вспомогательного производства общехозяйственного назначения |

||||

Отпущены ремонтному цеху и израсходованы материалы на ремонт основных средств |

||||

Начислена заработная плата рабочим ремонтного цеха за ремонт основных средств |

||||

Начислены единый социальный налог страховые взносы в ПФ, ФСС, В ФОМС и страховые платежи от несчастных случаев от сумм оплаты труда рабочих ремонтного цеха |

||||

Начислена амортизация по основным средствам, использованным при ремонте цеха основного производства |

||||

Списываются на уменьшение ранее созданного резерва (в пределах созданного резерва) фактические затраты ремонтного цеха по законченному ремонту основных средств: основного производства вспомогательного производства общехозяйственного назначения |

||||

Списываются на расходы будущих периодов произведенные ремонтным цехом сверх ранее созданного резерва фактические затраты по законченному ремонту основных средств: основного производства (230 000 руб. + 20 000 руб. + 5600 руб.) – 210 000 руб. вспомогательного производства (110 000 руб. + 12 000 руб. + 3 360 руб.) – 90 000 руб. общехозяйственного назначения (60 000 руб. + 18 000 руб. + 5 040 руб.) – 50 000 руб. |

||||

Ежемесячно до конца года списывается на затраты производства часть произведенных ремонтным цехом сверх ранее созданного резерва фактических затрат по законченному ремонту основных средств: основного производства (45 600 руб.: 4 мес.) вспомогательного производства (35 360 руб.: 4 мес.) общехозяйственного назначения (33 040 руб.: 4 мес.) |

||||

Задание 3.3.4

Учетной политикой организации предусмотрен предварительный учет расходов на ремонт основных средств в составе расходов будущих периодов. В сентябре организация отремонтировала помещения заводоуправления. Ремонт осуществлялся ремонтным цехом и подрядной организацией.

Затраты ремонтного цеха - 232 700 руб. (в том числе стоимость материалов - 93 000 руб.; заработная плата рабочих, занятых ремонтом, - 110 000 руб.; отчисления с заработной платы - 29 700 руб.);

Стоимость работ подрядной организации - 153 400 руб. (в том числе НДС – 23 400 руб.). Счет подрядчика оплачен.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

В сентябре: Отражена стоимость приобретенных материалов согласно расчетным документам поставщика (без учета НДС) |

||||

Отражена сумма НДС, предъявленная поставщиком материалов |

||||

Произведена оплата поставщику за поступившие материалы (включая НДС) |

||||

Предъявлены к вычету суммы НДС, уплаченные поставщику материалов |

||||

Отпущены ремонтному цеху и израсходованы материалы на ремонт помещений заводоуправления |

||||

Начислена заработная плата рабочим ремонтного цеха за ремонт помещений заводоуправления |

||||

Начисленs страховые взносы в ПФ, ФСС, В ФОМС и страховые платежи от несчастных случаев от сумм оплаты труда рабочих ремонтного цеха, выполнявших работы по ремонту помещений заводоуправления |

||||

Отражена стоимость услуг ремонтной организации по ремонту помещений заводоуправления (без учета НДС) |

||||

Отражена сумма НДС, предъявленная ремонтной организацией |

||||

Произведена оплата услуг ремонтной организации (включая НДС) |

||||

Предъявлена к вычету сумма НДС, уплаченная ремонтной организации |

||||

В течение октября - декабря: отражено ежемесячное списание расходов на ремонт помещений заводоуправления на расходы по обычным видам деятельности (93 000 руб. + 110 000 руб. + 29 700 руб. + 130 000 руб.): |

||||

Контрольные задания

Ситуация 1

Сформулируйте хозяйственные операции и составьте бухгалтерские проводки для отражения в учете следующей хозяйственной ситуации.

В марте организация отремонтировала объект основных средств. Учетной политикой организации предусмотрен предварительный учет расходов на ремонт в составе расходов будущих периодов. Затраты на ремонт составили:

- стоимость израсходованных материалов - 140 000 руб.;

- заработная плата рабочих - 160 000 руб.;

- страховые взносы в ПФ, ФСС, В ФОМС и страховые платежи от несчастных случаев от сумм оплаты труда рабочих - 43 200 руб.

Ситуация 2

Сформулируйте хозяйственные операции и составьте бухгалтерские проводки для отражения в учете следующей хозяйственной ситуации.

Учетной политикой организации предусмотрено создание резерва на покрытие затрат по предстоящему ремонту основных средств.

Годовая сметная стоимость ремонта основных средств производственного назначения составляет 360 000 руб. Ремонт осуществлялся силами подрядных организаций. Стоимость выполненных подрядной организацией работ по ремонту основных средств составила 407 100 руб., в том числе НДС – 62 100 руб.

3.4. Учет выбытия основных средств

Объекты основных средств могут выбывать в организации в результате:

- ликвидации по причине полного физического или морального износа;

- продажи другим организациям или лицам;

- безвозмездной передачи другим организациям или лицам по договору дарения;

- передачи в качестве вклада в уставный капитал других организаций;

- обмена на другое имущество.

Выбытие основных средств является результатом прочей деятельности организации, в связи с чем доходы и расходы, связанные с этой деятельностью, отражаются как прочие доходы и расходы.

Независимо от причины выбытия списывается первоначальная стоимость выбывающего объекта основных средств, сумма амортизации, начисленной по этому объекту к моменту выбытия, и остаточная стоимость выбывшего объекта основных средств. Остальные записи на счетах бухгалтерского учета зависят от причины выбытия основных средств.

Ликвидация основных средств вследствие морального или физического износа

При ликвидации основных средств по причине полного физического или морального износа организация несет связанные с этим затраты и получает доходы. К затратам по ликвидации основных средств относится заработная плата, начисленная за работы по демонтажу основных средств, отчисления на социальные нужды с этой заработной платы, оплата услуг сторонних организаций. К доходам при ликвидации основных средств относится стоимость полученных при этом и оприходованных материальных ценностей.

Задание 3.4.1

Организация приняла решение о ликвидации объекта основных средств из-за полного физического износа и в связи с истечением срока его полезного использования.

Первоначальная стоимость объекта основных средств – 274 000 руб.

На момент списания объекта основных средств по нему была полностью начислена амортизация в сумме 274 000 руб.

За демонтаж объекта рабочим начислена заработная плата – 22 500 руб. отчисления на социальное страхование – 6 075 руб.

При выбытии объекта основных средств были приняты на учет запасные части по рыночной стоимости на дату списания, составляющей 5 000 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Списана первоначальная стоимость объекта основных средств при его ликвидации |

||||

Списана сумма амортизации, начисленная по объекту основных средств на дату списания |

||||

Начислена заработная плата рабочим за демонтаж объекта основных средств |

||||

Начислены страховые взносы в ПФ, ФСС, В ФОМС и страховые платежи от несчастных случаев с заработной платы рабочих |

||||

Приняты к учету запасные части, оставшиеся после списания объекта основных средств по рыночной стоимости на дату списания |

||||

Определен финансовый результат (прибыль) от ликвидации объекта основных средств |

||||

Задание 3.4.2

Организация приняла решение о ликвидации объекта основных средств из-за морального износа до истечения срока его полезного использования. Первоначальная стоимость объекта основных средств составляла 367 000 руб. На момент списания объекта амортизация была начислена не полностью и составила 290 000 руб.

За демонтаж объекта рабочим начислена заработная плата – 11 500 руб., отчисления на социальное страхование – 3 105 руб.

При выбытии объекта были приняты на учет оставшиеся после списания материалы по рыночной стоимости на дату списания, составляющей 29 000 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Списана первоначальная стоимость объекта ОС при его ликвидации |

||||

Списана сумма амортизации, начисленная по объекту ОС на дату списания |

||||

Списана недоамортизированная остаточная стоимость ликвидируемого объекта ОС |

||||

Начислена заработная плата рабочим за демонтаж объекта ОС |

||||

Начислен страховые взносы в ПФ, ФСС, В ФОМС и страховые платежи от несчастных случаев с заработной платы рабочих |

||||

Приняты к учету материалы, оставшиеся после списания объекта ОС по рыночной цене на дату списания объекта ОС |

||||

Определен финансовый результат (убыток) от ликвидации объекта ОС |

||||

Продажа основных средств

При продаже организацией объекта основных средств цена продажи определяется по соглашению сторон (продавца и покупателя). Объекты основных средств, как правило, должны продаваться по рыночной цене с учетом их физического состояния. Рыночная цена продаваемого объекта основных средств должна включать сумму НДС.

Поступления от продажи объектов основных средств относятся к прочим доходам. Сумма НДС, подлежащая уплате в бюджет в связи с продажей объекта основных средств, относится к прочим расходам.

Задание 3.4.3

Организация продает автомобиль. Первоначальная стоимость - 334 000 руб., амортизация к моменту продажи - 248 000 руб., цена продажи – 113 280 руб., в том числе НДС – 17 280 руб.

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

Отражена продажная стоимость автомобиля (включая НДС) |

||||

Отражена сумма НДС от продажной стоимости автомобиля |

||||

Списана первоначальная стоимость проданного автомобиля |

||||

Списана сумма амортизации, начисленная по автомобилю к моменту продажи |

||||

Списана остаточная стоимость проданного автомобиля |

||||

Определен финансовый результат (прибыль) от продажи автомобиля |

||||

Получена оплата за проданный автомобиль (включая НДС) |

||||

Передача объектов основных средств в уставный капитал другой организации представляет собой один из видов финансовых вложений организации. Стоимость таких основных средств в оценке, согласованной учредителями, принимается к бухгалтерскому учету в составе долевых финансовых вложений. Возникающая разница между согласованной и остаточной стоимостью основных средств учитывается в составе прочих доходов или расходов. НДС при передаче основных средств в уставные (складочные) капиталы хозяйственных обществ и товариществ не начисляется.

Задание 3.4.4

Организация, участвуя в создании другой организации, вносит в ее уставный капитал объект основных средств, первоначальная стоимость которого – 350 000 руб., сумма начисленной амортизации – 50 000 руб. По согласованию с учредителями стоимость передаваемого объекта основных средств определена в размере 310 000 руб.

Составим бухгалтерские проводки:

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | Сумма, руб. | |

|---|---|---|---|---|

Дебет |

Кредит |

Общая |

||

На величину согласованной стоимости передаваемого объекта ОС |

||||

Поскольку для целей налогового учета вклады имуществом в уставный (складочный) капитал другой организации не признаются реализацией и не облагаются налогом на добавленную стоимость, то НДС, предъявленные организации при приобретении основных средств, предназначенных для передачи в уставный (складочный) капитал другой организации, вычету не подлежат и должны учитываться в их первоначальной стоимости.

Задание 3.4.5